Notícias

- Home

- Associados

- Carta Mensal Aware – Fevereiro 2022 [Aware Investments]

Carta Mensal Aware – Fevereiro 2022 [Aware Investments]

Gostaríamos de compartilhar nossa CARTA MENSAL AWARE ref. fevereiro/2022.

No arquivo completo anexo, encontrará nossa análise e recomendações mensais.

DESTAQUES:

Internacional

Fevereiro foi mais um mês de alta volatilidade nos mercados. Os preços dos ativos foram novamente impactados pela proximidade do início do ciclo de alta de juros americanos.

A invasão militar na Ucrânia promovida pela Rússia surpreendeu negativamente. A consequência econômica imediata do evento é de um novo impulso inflacionário mundial. Os preços das principais commodities energéticas e agrícolas atingiram novas máximas diante da interrupção da cadeia de oferta e de sanções econômicas impostas pelo Ocidente.

Nos EUA, o crescimento econômico segue robusto e a inflação acelera. Foram criados quase 500 mil empregos em janeiro, e a taxa de desemprego permaneceu em 4%, o que provavelmente é um nível muito próximo do pleno emprego.

Não houve muitas novidades na China, que segue lentamente relaxando as condições monetárias e creditícias. A atividade econômica parece ter entrado em velocidade de cruzeiro, com crescimento provavelmente muito próximo do potencial.

Na Europa, a inflação seguiu acelerando e a situação vai piorar com as sanções à Rússia. A já contratada alta dos preços de energia se refletirá nos índices de inflação em breve, e sem dúvidas as empresas tenderão repassar o máximo possível aos consumidores, sob o risco de terem suas margens severamente comprimidas.

Brasil

No Brasil, a inflação segue preocupando. A inflação em 12 meses ainda não passou do pico, e provavelmente conviveremos mais alguns meses com IPCA rodando acima de 10% no acumulado de 12 meses. Os indicadores de confiança de fevereiro sugerem uma certa acomodação da atividade econômica.

Para março, devemos começar a ver o andamento de alguns pontos que seguem pendentes desde o ano passado, a exemplo da Reforma Tributária. Além disso, Guedes informou que haverá uma série de anúncios que tentarão beneficiar a economia, além de possível redução de 25% no IPI, medida para tentar conter a alta da inflação.

Bolsas | Juros & Câmbio

O Ibovespa fechou fevereiro com alta de 0,89%, aos 113.141pontos, mesmo com a forte entrada de fluxo dos estrangeiros e busca por ações domésticas consideradas descontadas.

O dólar comercial encerrou o mês a R$ 5,1557 (-2,83%), mostrando a valorização do Real frente ao Dólar.

O real segue performando acima das moedas dos países emergentes desde o início do ano. O cenário de tendência de valorização de commodities, historicamente correlacionado com o câmbio brasileiro, corroborou e muito para a valoração da moeda.

Perspectivas

No radar deste mês, continuaremos acompanhando todo o conflito entre Rússia e Ucrânia, com início de sanções dos países à Rússia, como EUA, União Europeia, Austrália, Japão, entre outros. Além disso, monitoraremos as “divisões” de apoio a cada um dos países durante este início de Guerra.

Acreditamos que as questões geopolíticas possam perdurar por mais tempo do que o anteriormente previsto prejudicando, ainda mais, as já desbalanceadas cadeias de grãos, metais e energia em oferta e demanda, gerando grande volatilidade nos principais mercados globais.

A bolsa brasileira tende a ser beneficiada, já que o índice é repleto de ações de valor e commodities em sua composição. Esta perspectiva positiva para os ativos de renda variável domésticos é proveniente de fatores externos de curto prazo gerados por este influxo de divisa expressivo, visto que o cenário interno permanece rodeado de incertezas. Em relação aos fundamentos da bolsa brasileira, ainda consideramos as ações em patamares de valuation descontados, cerca de 20%, frente a sua média histórica.

Ajustes nos juros deverão ser feitos por todos os bancos centrais e já se fala em um estagflação global, ou seja, estagnação econômica e inflação, principalmente nos mercados desenvolvidos.

Com esse cenário doméstico, nosso racional de alocação para os próximos meses consiste em priorizar alocação em ativos mais curtos e de liquidez, para aproveitar oportunidades em momentos de maior assimetria. Não recomendamos alocação em títulos longos, em razão da alta sensibilidade às variações na taxa de juros.

TOP PICKS

Nossa TOP PICKS para março permanece inalterada.

- Publicado a

Notícias Relacionadas

Teltex: Teltex no Porto do Pecém: detecção de incêndio em larga escala e infraestrutura crítica sob controle

O Complexo Portuário do Pecém, no Ceará, representa um marco…

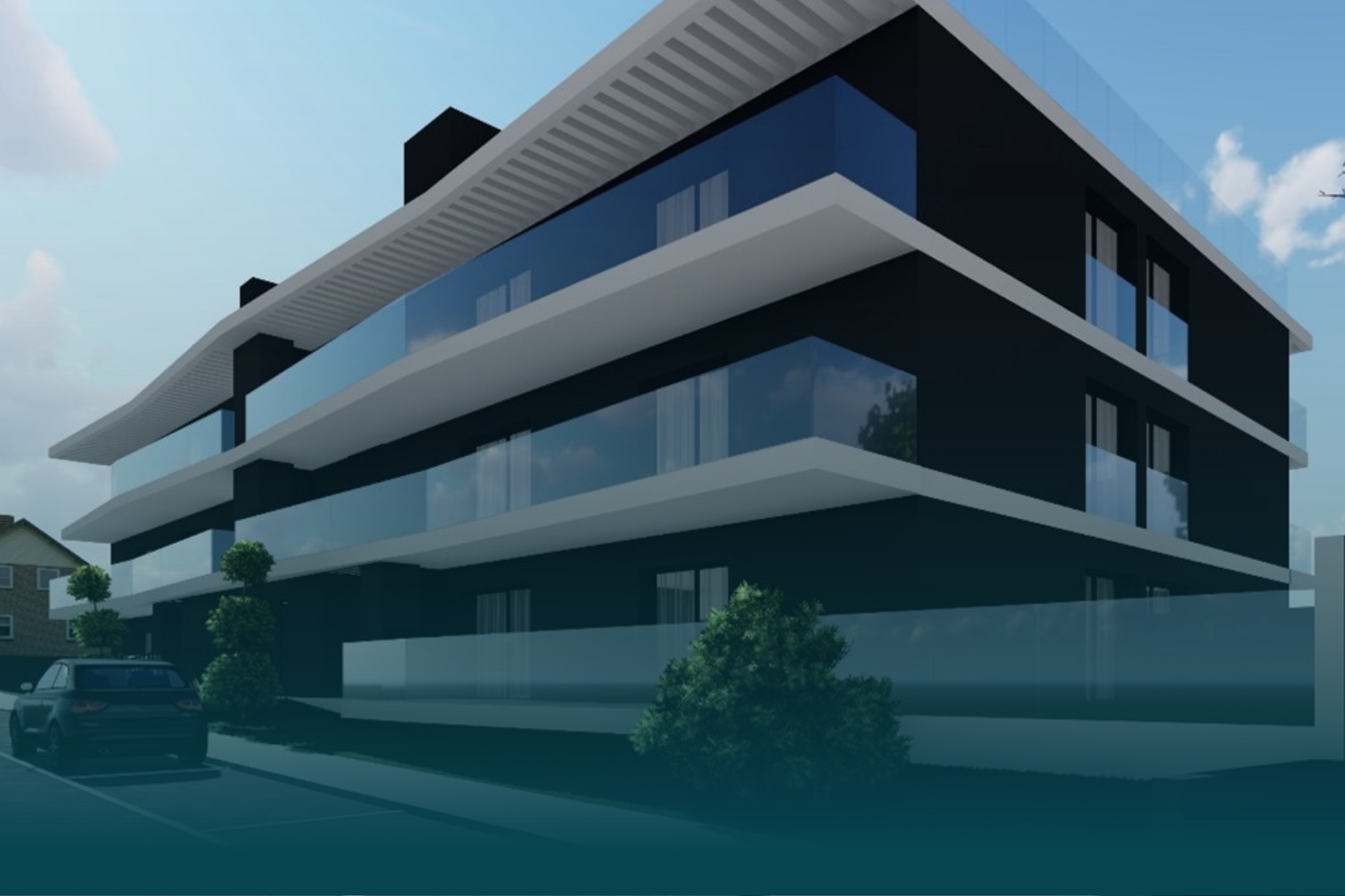

LCM International Realty: Rua dos Limites: Elegância e conforto com vista mar

Apresentamos o Rua dos Limites, um projeto residencial único, localizado…

Portuguesa SAF: Lusa bate recorde no Instagram e chega a 10 milhões de visualizações

10 milhões. Esse é o total de visualizações que a…

Mental One: Tecnologia emocional: Ferramentas digitais de monitoramento e intervenção em saúde mental

A saúde mental no trabalho deixou de ser um tema…

The Life Curators: Como a The Life Curators eleva a jornada do cliente

Num mundo cada vez mais saturado de opções, o verdadeiro…

Scotwork: A arte de negociar resgates de reféns

Quando contei aos meus amigos que estava trabalhando com cursos…

Portuguesa SAF: Lusa supera 11 mil sócios-torcedores, vê base crescer e estuda repetir promoção no futuro

A Portuguesa já começa a colher os frutos da promoção…

The Life Curators: Retorno de Alta Performance

Agosto, no Brasil, pode não ser o mês tradicional das…

Mental One: Gestão de Crises Emocionais no Ambiente Corporativo: Protocolos e Preparação

O bem-estar emocional dos colaboradores vem ganhando protagonismo nas estratégias…

Virgínia Haag: Você está vivendo sua carreira ou apenas reagindo a ela?

Essa semana, Virgínia Haag trouxe uma reflexão essencial para quem…

Teltex: Com soluções integradas de videomonitoramento, controle de acesso e sensores inteligentes, os portos de Salvador, avançam para um novo

A gestão moderna de terminais portuários exige mais do que…

Teltex: CODEBA & Teltex videomonitoramento inteligente e arquitetura integrada de segurança portuária

Os portos brasileiros estão em constante transformação, acompanhando a crescente…